トレーディングの基礎

簡単な注記

トレーディングは始めたばかりの時は圧倒的に感じるかもしれませんが、心配しないでください - 私たちがサポートします!この記事では、知っておく必要がある最も重要な概念を分解します。すべてをカバーすることはできませんが(トレーディングはかなり複雑です!)、このガイドは初心者に堅固な基盤を提供し、経験豊富なトレーダーにとっても役立つ復習になるかもしれません。

簡単な歴史

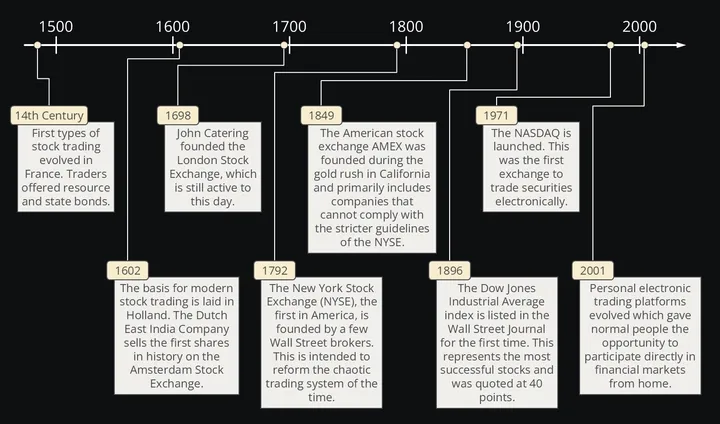

トレーディングは何世紀にもわたって存在してきました - 基本的に文明と同じくらい古いものです!お金の発明により、すべてが非常に簡単になり、人々は自分が最も得意とすることに専念し、必要なものと交換できるようになりました。一部の地域は、特定の商品の生産に自然に優れており、有利な交換の機会を生み出しました。

1815年から第一次世界大戦までの間に状況は本当に進展し、貿易はよりオープンでアクセスしやすくなりました。大恐慌の間の厳しい時期の後、1950年代以降、世界貿易はこれまで以上に強く回復しました。

本当のゲームチェンジャーは、1970年代の電子取引(こんにちは、NASDAQ!)でした。しかし、1990年代と2000年代?それはインターネットブームと個人取引プラットフォームで本当に興味深いものになりました。ゆっくりと着実に、電子取引は古い取引フロアと電話を置き換えました。

さらに深く掘り下げたいですか?

トレーディングvs投資 - 違いは何ですか?

トレーディングと投資を、短距離走とマラソンのように考えてください - どちらもお金を稼ぐことを目指していますが、非常に異なるアプローチを取ります。

トレーディングは短距離走です。頻繁に売買し、ポジションを数分または数時間しか保持しないこともあります。トレーダーはボラティリティを愛し、上昇市場と下降市場の両方から利益を得ようとします。それは絶え間ない注意と迅速な意思決定を必要とします - 確かにカジュアルな趣味ではありません!

投資はマラソンです。資産を購入し、何年、おそらく何十年も保持します。投資家は会社のファンダメンタルズと長期的な潜在力に焦点を当て、時間をかけて徐々に富を築きます。それは木を植えて成長を見守るようなものです。

どちらも利益を上げることができますが、異なるスキルと考え方が必要です。あなたのライフスタイルと目標に合ったアプローチを選択してください!

これをチェックしてください: The Plain Bagel - トレーディングと投資の違い

ビッド、アスク、スプレッド - 市場の言語

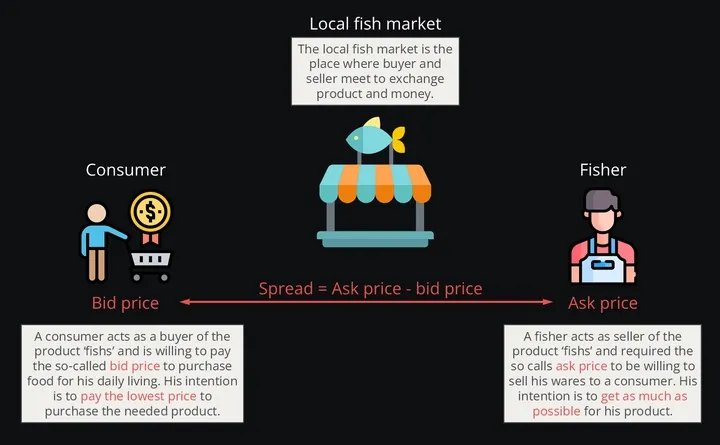

簡単な例を使用しましょう:魚市場にいると想像してください。

ビッドは、買い手がその新鮮な魚に支払う意思がある価格です - それは彼らが費やす最大額です。

アスク(またはオファー)は、売り手が魚に望む価格です - 彼らが受け入れる最小額です。

スプレッドは、単にこれら2つの価格の差です。魚市場のオーナーはこのスプレッドから利益を得ます - ギャップが広いほど、彼らはより多くのお金を稼ぎます。

この同じ概念は、株式、通貨、またはその他の金融商品を扱っているかどうかにかかわらず、すべての取引に適用されます。理解すれば非常に簡単です!

詳細を学ぶ: Wikipedia - ビッドアスクスプレッド

差金決済取引(CFD) - 所有せずに取引する

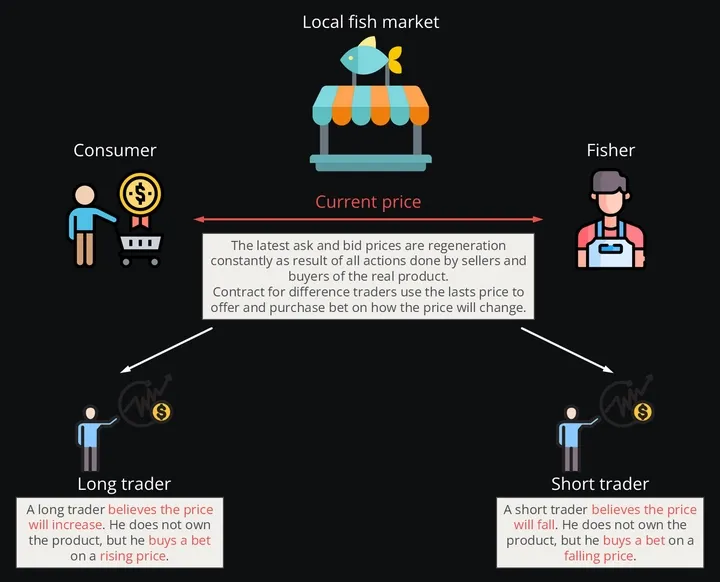

CFDは、基礎となる資産を実際に購入せずに価格変動に賭けるようなものです。それは私たちの魚市場の類推に似ていますが、魚を購入する代わりに、その価格が上がるか下がるかに賭けているだけです。

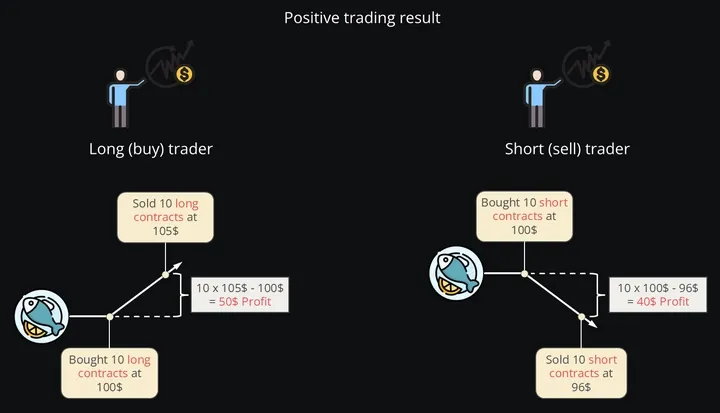

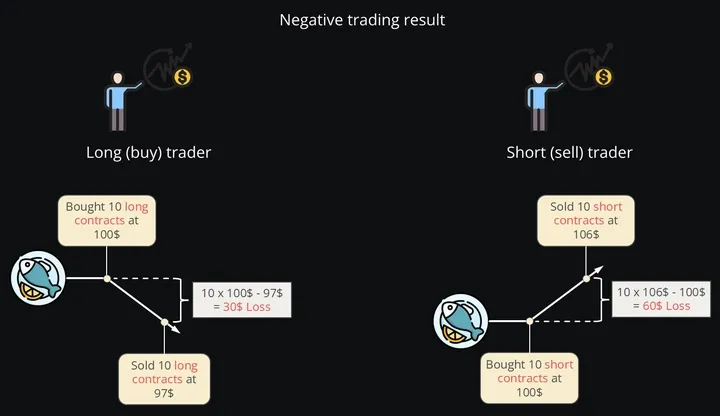

ここでクールな部分があります: CFDを使用すると、価格が上昇(ロング)しても下落(ショート)しても利益を得ることができます。「差金決済」は文字通り、取引に入る場所と出る場所の差です。

CFDはレバレッジを使用します。つまり、はるかに大きなポジションをコントロールするために少額のデポジットのみが必要です。これは利益を増幅できますが、注意してください - 損失も拡大する可能性があります!

市場があなたに有利に動くと、あなたは幸せです。しかし、あなたに不利に動くと…

まあ、それほど楽しくないと言っておきましょう。レバレッジ商品では、損失が初期預金を超える可能性があることを常に覚えておいてください。

詳細情報: Wikipedia - 差金決済取引

レバレッジとマージン - 諸刃の剣

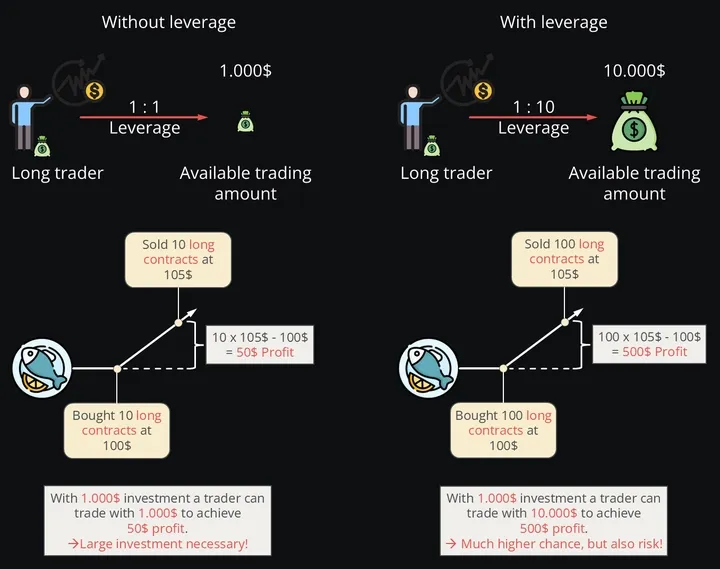

レバレッジは、購入力を増やすために借りたお金を使用するようなものです。1:10のレバレッジで、あなたの$1,000は$10,000のポジションをコントロールできます。かなり強力なものです!

マージンは、あなたが提供する担保です - それをセキュリティデポジットと考えてください。異なるブローカーと資産には異なるマージン要件があります。

ここで興味深いことがあります: レバレッジは、あなたが正しいときに利益を倍増させることができます…

しかし、あなたが間違っているときに損失も倍増させることができます。それは金融アンプのようなものです - 何が起こってもボリュームが11に上がります!

鍵は、これらのリスクを効果的に理解し管理することです。失う余裕がある以上のリスクを決して冒さないでください。

もっと学びたいですか? CFDレバレッジとマージン

ロットサイズ - 数量を正しく取得する

ロットサイズは、単に一度に購入または売却する資産の量です。異なる市場には異なる基準があります:

- 株式: 通常100株(「ラウンドロット」と呼ばれる)ですが、より小さな金額も取引できます

- 外国為替: 標準ロットは100,000ユニットですが、ミニロット(10,000)、マイクロロット(1,000)、またはナノロット(100)も取引できます

ロットサイズが大きいほど、潜在的な利益または損失が大きくなります。リスク許容度に基づいて賢く選択してください!

金融商品 - 何を取引できますか?

トレーディングの世界は、さまざまなオプションを提供しています:

外国為替 世界最大の市場!170以上の通貨と毎日約7.5兆ドルが取引されており、決して眠りません(文字通り - 24/5でオープンしています)。その巨大なサイズは、取引をすばやく出入りできることを意味します。

金属 金のような貴金属(1700億ドル市場)から銅や亜鉛のようなベースメタルまで。電気自動車やグリーンテクノロジーのおかげで、レアアースメタルも注目を集めています。

暗号通貨 新しい参入者!2020年の8億2660万ドルから2028年には予測される19億ドルに成長しています。ビットコイン、イーサリアム、そして仲間たちは、お金についての考え方を再構築しています。

インデックス これらは株式のグループを追跡し、市場全体のスナップショットを提供します。S&P 500、ダウ・ジョーンズ、またはドイツのDAXを考えてください。市場全体のスライスを購入するようなものです。

エネルギー 石油、ガス、再生可能エネルギー - 基本的に私たちの世界を動かすものすべて。グリーンエネルギー移行が起こっているため、このセクターは常に進化しています。

株式 クラシック!信じている企業の一部を所有できる個別企業の株式。米国株式市場だけでも、世界の株式のほぼ60%を占めています。

役立つリンク:

注文タイプ - 市場に何を望むかを伝える方法

注文タイプを、市場とコミュニケーションするさまざまな方法と考えてください:

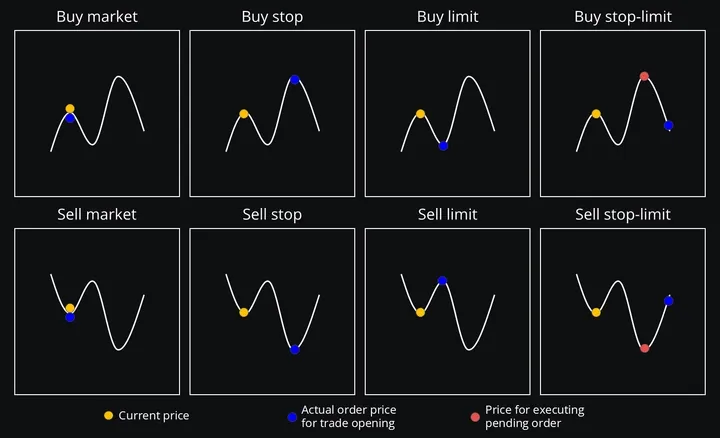

買い注文

- 成行買い: 「今すぐどんな価格でも欲しい!」

- 指値買い: 「購入するが、この価格以下でのみ」

- 逆指値買い: 「価格がこのレベルに達したら購入を開始」

- 逆指値指値買い: 「ストップがヒットしたら指値価格で購入を試みる」

売り注文

- 成行売り: 「今すぐどんな価格でも売る!」

- 指値売り: 「売るが、この価格以上でのみ」

- 逆指値売り: 「価格がこのレベルに下がったら売りを開始」

- 逆指値指値売り: 「ストップがヒットしたら指値価格で売りを試みる」

各タイプは、価格と実行速度に対する異なるレベルのコントロールを提供します。

詳細: 株式取引の基本:注文を知る

取引プラットフォーム - 市場へのゲートウェイ

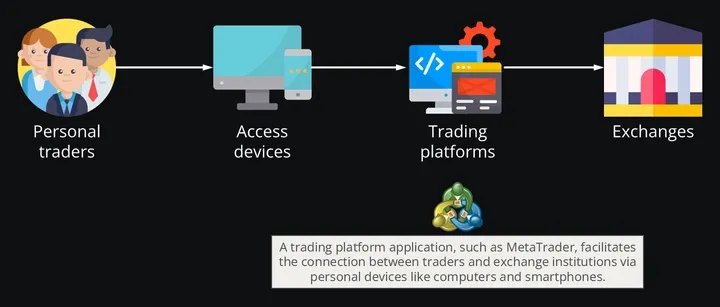

取引プラットフォームはあなたのコマンドセンターです - それはあなたを市場に接続するソフトウェアです。ほとんどのプラットフォームは、リアルタイムの見積もり、チャート、ニュース、および分析ツールを提供します。

MetaTraderはおそらく最も人気のあるプラットフォームです。MT4とMT5の2つのフレーバーがあり、基本的なチャート作成から高度な自動取引まですべてを提供します。最良の部分?デスクトップ、ウェブ、モバイルで利用できます。

始めたいですか?私たちのMetaTrader簡素化チュートリアルをチェックしてください。

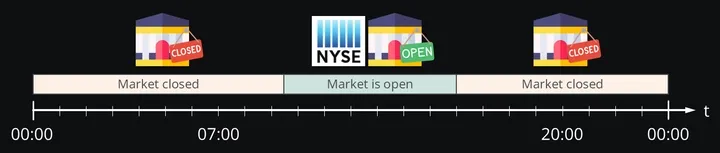

市場時間とスワップ - いつとコストはいくらか

市場時間は地域によって異なります。ニューヨーク証券取引所は東部時間午前9時30分から午後4時まで営業していますが、外国為替市場は24/5(日曜日午後5時から金曜日午後4時EST)で営業しています。常にどこかに金融センターがオープンしているためです。

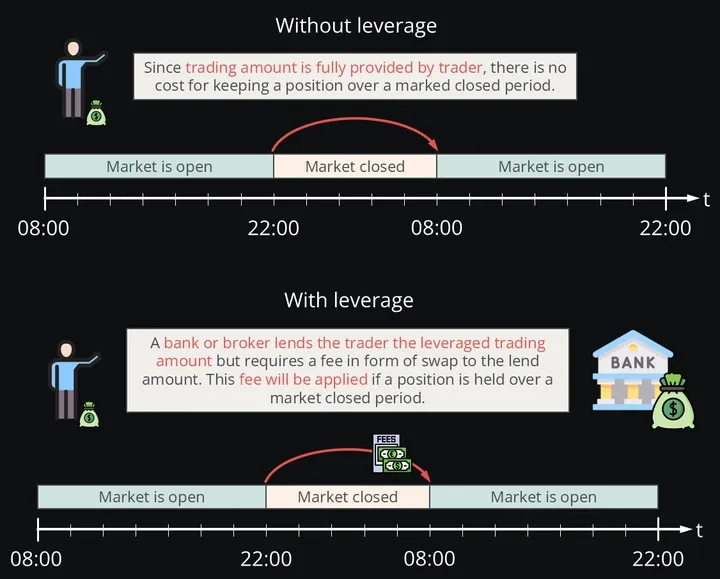

スワップは、ポジションを一晩保持するために支払うまたは稼ぐ利息です。レバレッジを使用しているため、借入コストのようなものです。

- 平日スワップ: 一晩保持されたポジションに毎日適用

- 週末スワップ: 通常水曜日に請求(トリプルスワップ)され、土曜日と日曜日を考慮

スワップは、通貨ペアとポジションの方向に応じて、プラスまたはマイナスになる可能性があります。

詳細を学ぶ: Admiral Markets - 外国為替スワップとは?

手数料 - ビジネスのコスト

手数料は、サービスに対してブローカーに支払うものです。一部は取引ごとに定額料金を請求し、他の人は取引価値のパーセンテージを取ります。それは市場にアクセスするためのサービス料のようなものです。

ブローカーの手数料体系を理解することは非常に重要です。なぜなら、これらのコストは時間とともに利益を食いつぶす可能性があるからです。

詳細はこちら: 手数料:定義と例、vs.料金

ストップロスとテイクプロフィット - あなたのセーフティネットとゴールポスト

これらは、あなたが寝ている間でも機能する自動化されたアシスタントです:

ストップロス(SL): 損失が特定のレベルに達したときに自動的にポジションをクローズします。それを緊急出口と考えてください。$50で株を購入し、$45でストップロスを設定した場合、価格が$45に下がると自動的に売却され、損失を1株あたり$5に制限します。

テイクプロフィット(TP): 十分な利益を得たときに自動的にポジションをクローズします。同じ例を使用すると、$60でテイクプロフィットを設定した場合、価格が$60に達すると自動的に売却され、$10の利益をロックします。

どちらも、取引の決定から感情を取り除くのに役立つ重要なリスク管理ツールです。

詳細情報: ストップロス(SL)とテイクプロフィット(TP)とは何か、そしてそれをどのように使用するか?

トレーリングリミット - スマートフォロワー

トレーリングストップは、有利な価格変動に従うスマートアシスタントのようなものです:

トレーリングストップロス: 価格があなたに有利に動くときに市場とともに移動しますが、あなたに不利に動くときには留まります。それは、より多くの利益をロックするために自動的に調整されるストップロスを持っているようなものです。

トレーリングテイクプロフィット: 価格が有利に動くにつれて利益目標を調整します。これはより複雑で、通常、特に短期取引戦略に役立つアルゴリズムによって最適に処理されます。

これらのツールは、固定レベルよりも柔軟性を提供し、利益を最大化するのに役立ちます。

詳細を学ぶ: トレーリングストップ/ストップロスコンボが勝利取引につながる方法

トレード分割 - 分解する

トレード分割は、ピザ全体を一度に食べようとするのではなく、スライスで注文するようなものです。大きな注文は、次のために小さなチャンクに分割されます:

- 市場価格をあまり動かさない

- より良い平均価格を得る

- 取引戦略をプライベートに保つ

アルゴリズム取引では特に一般的で、コンピューターが自動的に分割プロセスを処理します。

詳細: 注文分割:意味、実行、例

ヘッジング - 取引の保険

ヘッジングは取引の保険を持っているようなものです。2つの主なアプローチがあります:

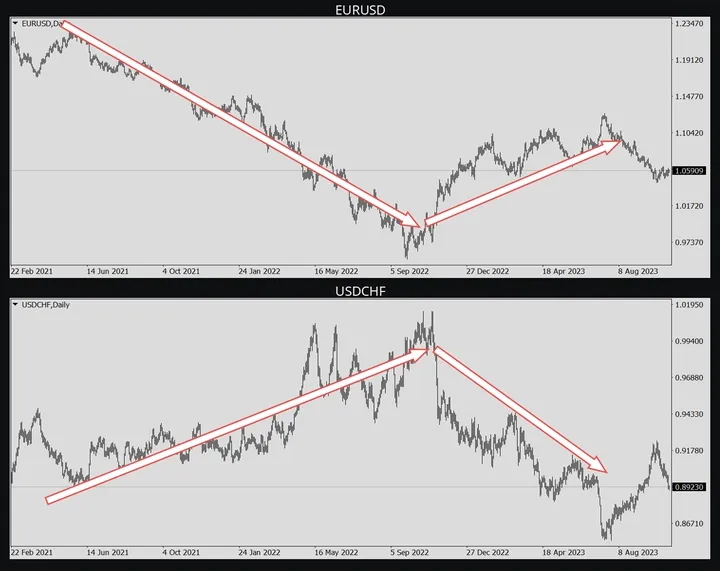

反対資産でのヘッジング テクノロジー株を所有している場合、セクター全体の下落から保護するためにテクノロジーインデックスをショートするかもしれません。外国為替では、EURUSDとUSDCHFはしばしば反対方向に動きます。

同じ資産でのヘッジング 同じ商品で反対のポジションを開くことができます。通貨ペアでロングしているが、プルバックを心配している場合、保険として小さなショートポジションを開くことができます。

覚えておいてください: ヘッジングはあなたを保護できますが、利益を制限することもあります。賢く使用してください!

役立つリソース:

対称チャートと非対称チャート - 市場行動の理解

対称チャート(外国為替ペアのような): 両側にほぼ等しい力があります。誰かがUSDを売ると、別の人がEURを買います。価格は長期的に比較的安定したレベルの周りで振動する傾向があります。

非対称チャート(株式や金のような): 時間とともに一方向が優先されます。S&P 500は何十年も年間6-8%の平均成長を遂げており、ロングポジションを優先しています。これらの市場は、上昇よりも速く下降することがよくあります。

取引しているタイプを理解することは、戦略を形成するのに役立ちます!

リスクとマネー管理 - 成功の基盤

これはおそらく最も重要なセクションです - 注意してください!

リスク管理: 失う余裕がある以上のリスクを決して冒さないでください。ストップロスを使用し、取引を多様化し、常に計画を持ってください。

マネー管理: 取引ごとにアカウントのどれだけをリスクにさらすかを事前に決定します(多くのプロは最大1-2%を提案します)。

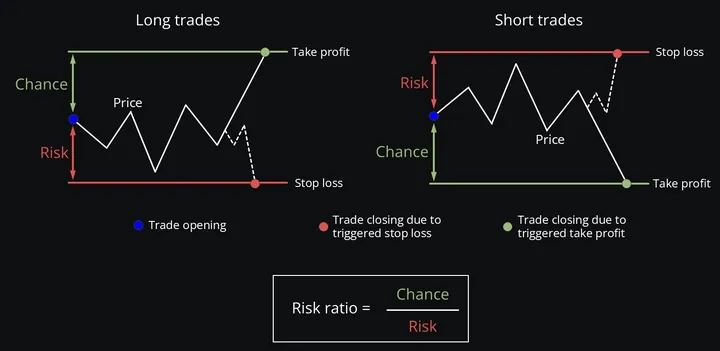

ストップロスと注文ボリューム ストップロス距離に基づいてポジションサイズを計算します。$100をリスクにさらす意思があり、ストップが50ピップ離れている場合、それに応じてロットサイズを調整します。

リスク比率 これは潜在的なリスクと報酬の関係です。1:2のリスク比率は、$2を稼ぐために$1をリスクにさらすことを意味します。

異なる取引スタイルには異なる典型的なリスク比率があります:

- 長期投資: 5-10(高い報酬の可能性)

- スイング取引: 1.4(より保守的)

- デイトレード: 短いタイムフレームのためにしばしば低い

これらの概念をマスターすれば、ほとんどのトレーダーよりも先を行くことができます!

詳細を読む: アクティブトレーダーのためのリスク管理テクニック

トレーディングジャーナル - あなたの秘密兵器

トレーディングジャーナルは、取引の日記のようなものです。すべてを記録してください: 何を取引したか、いつ、なぜ、いくら、そしてどのように感じたか。可能であればチャートを含めてください。

目標は単なる記録保持ではありません - それはパターン認識です。時間が経つにつれて、あなたの強み、弱み、そして習慣を見つけることができます。この自己認識は改善にとって非常に貴重です。

最も成功しているトレーダーのほとんどは、ジャーナルを誓っています。それはあなたの取引教育にできる最良の投資の1つです。

さらなる洞察: トレーディングジャーナル:未開拓のパワーハウス

取引戦略の評価 - 成績表

すべての戦略は、2つの主要な指標に基づく定期的な評価が必要です:

パフォーマンス

どれだけのお金を稼いだか失ったか?しかし、リターンだけを見ないでください - 取られたリスクを考慮してください。20%のリターンを持つが巨大なリスクを持つ戦略は、15%のリターンと低リスクを持つものよりも悪い可能性があります。

ドローダウン

これはピークからトラフまでの下降を測定します - 基本的に、回復する前の最高点からどれだけ失ったかです。20%の最大ドローダウンは、最悪の瞬間に20%下がっていたことを意味します。

優れた戦略は、ドローダウンを最小限に抑えながらパフォーマンスを最大化します。それはすべて正しいバランスを見つけることです!

詳細を学ぶ:

取引シグナル - 市場のヒントを読む

市場は常にシグナルを与えています - 私たちはそれらを読む方法を知る必要があるだけです:

ローソク足パターン これらは市場のボディランゲージのようなものです。強気包み足パターンは上昇トレンドを示唆する可能性があり、十字線は優柔不断を示します。それらは水晶玉ではありませんが、他の分析と組み合わせると有用なヒントです。

それらについて読む: Wikipedia - ローソク足パターン

チャートパターン ヘッドアンドショルダー、ダブルトップとボトム、三角形、フラグ - これらのフォーメーションは将来の価格変動を示唆できます。ローソク足のように、他のツールと一緒に使用すると最も効果的です。

詳細情報: Wikipedia - チャートパターン

フィボナッチパターン 数学的比率に基づいて、これらのレベル(23.6%、38.2%、50%、61.8%)はしばしばサポートまたはレジスタンスとして機能します。多くのトレーダーは、潜在的な反転または継続のためにこれらのレベルを監視しています。

詳細を学ぶ: Wikipedia - フィボナッチリトレースメント

インジケーター トレンドとシグナルを識別するのに役立つ数学的計算。RSIのような先行インジケーター(動きを予測しようとする)と、移動平均のような遅行インジケーター(トレンドが始まった後に確認する)があります。

オシレーター これらは買われすぎと売られすぎのレベルの間で変動します。70を超えるRSIは買われすぎの状態を示唆する可能性があり、30未満は売られすぎを示す可能性があります。MACDは別の人気のあるオシレーターです。

詳細: オシレーター:それらが何であり、どのように機能するか

エリオット波動 市場が予測可能な波のパターンで動くことを示唆する複雑な理論 - 主方向に5つの波、その後3つの修正波。それは魅力的ですが、マスターするにはかなりの研究が必要です。

サポートとレジスタンス これらは、購入(サポート)または販売(レジスタンス)圧力が現れる傾向がある価格レベルです。トレーダーが決定を下す心理的レベルと考えてください。

それらについて学ぶ: Wikipedia - サポートとレジスタンス

ニューストレーディング 時には最大の動きは予期しないニュースから来ます - 雇用レポート、政策変更、地政学的イベント。ニューストレーディングは利益を上げることができますが、非常に予測不可能でもあります。

シグナルタイプ - タイミングがすべて

遅行シグナル これらはすでに起こったことを確認します。移動平均は古典的な例です - それらはトレンドを識別するのに信頼できますが、動きがすでに始まった後にしばしばシグナルを出します。

一致シグナル リアルタイムで発生するシグナルはまれです。ニュースイベントが最も近いです - それらは即座に市場反応を引き起こす可能性があります。スキャルピングとデイトレード戦略に最適です。

先行シグナル これらは将来の動きを予測しようとします。RSIやストキャスティックのようなオシレーターは、反転が起こる前にそれを見つけることを目指しています。機能すると、それらは金です。機能しないと…まあ、それがトレーディングです!

詳細を学ぶ: Wikipedia - 先行インジケーター

ブローカータイプ - 市場へのゲートウェイ

ブローカーは市場へのあなたの接続なので、賢く選択してください:

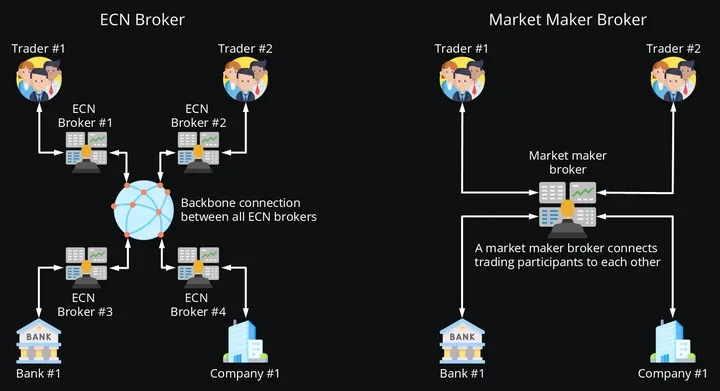

ECNブローカー 電子通信ネットワークブローカーは、他の市場参加者に直接接続します。通常、より狭いスプレッドとより透明な価格設定を提供しますが、手数料を請求する場合があります。彼らをマッチメーカーと考えてください - 彼らは単に買い手と売り手を接続します。

マーケットメーカーブローカー これらのブローカーは、あなたの取引の反対側を取り、スプレッドから利益を得ます。彼らは流動性を提供しますが、基本的にあなたに対して賭けているため、利益相反がある可能性があります。必ずしも悪いわけではなく、単に異なるだけです。

ブローカーのモデルを理解することは、コストと潜在的な紛争について情報に基づいた決定を下すのに役立ちます。

それらを比較する: ECNとマーケットメーカーの違いは何ですか?

タイムフレームとフラクタル - 全体像

タイムフレームは、ポジションを保持する期間を決定します:

- スキャルピング: 数秒から数分(高強度!)

- デイトレード: その日の終わりまでにすべてを閉じる

- スイングトレード: 数日から数週間

- ポジショントレード: 数ヶ月から数年

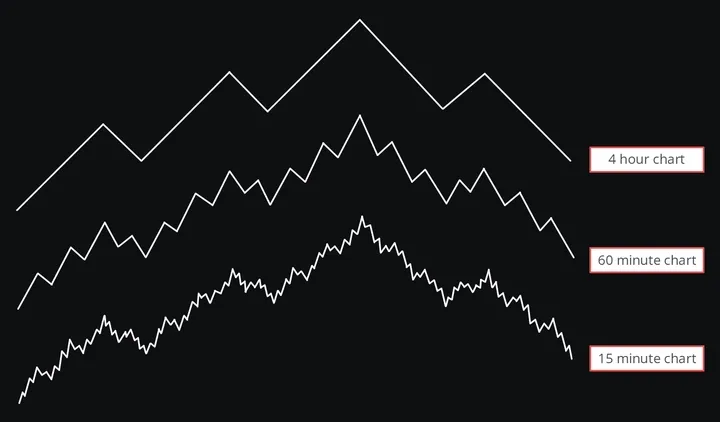

ここでクールなことがあります: 市場はフラクタル行動を示します - パターンは異なるタイムフレームで繰り返されます。日次チャートで見られるパターンは、時間チャートにも表示される可能性があり、より小さなスケールで表示されます。

このフラクタルの性質は、マルチタイムフレーム分析が非常に強力である理由です。上位タイムフレームで大きなトレンドを見つけながら、下位タイムフレームでエントリーをタイミングできます。

この概念を探る: トレーディングフラクタル:Bookmapを使用したマルチタイムフレーム分析の力

ボラティリティ - 市場の鼓動

ボラティリティは、価格がどれだけ速く動くかを測定します。高いボラティリティは大きな潜在的な利益(および損失)を意味し、低いボラティリティはより小さく、より安定した動きを示唆します。

経済イベント、ニュース、市場センチメントはすべてボラティリティに影響を与えます。一部のトレーダーは利益の可能性のために高いボラティリティを愛していますが、他の人はより予測可能な戦略のために落ち着いた市場を好みます。

ボラティリティを理解することは、適切な戦略とポジションサイズを選択するのに役立ちます。非常にボラティリティの高い市場では、リスクを管理するためにより小さなポジションが必要になる場合があります。

詳細を学ぶ: ボラティリティ:金融における意味と株式との機能

取引スタイル - アプローチを見つける

スキャルピング 取引のスピード狂!1日に複数の取引、数分または数秒さえもポジションを保持します。激しい集中、迅速な決定、そして鋼鉄の神経が必要です。初心者や気の弱い人には向いていません。

それについて読む: スキャルピング:小さな迅速な利益は積み重なる

デイトレード その日の終わりまでにすべてのポジションを閉じます。フルタイムの注意と強い規律が必要です。利益を上げることができますが、高ストレスで高リスクでもあります。

詳細を学ぶ: デイトレード:基本と始め方

スイングトレード 数日から数週間ポジションを保持し、価格の「スイング」をキャッチします。時間のコミットメントと利益の可能性の間の良いバランス。パートタイムトレーダーに人気があります。

バリュー投資 過小評価された資産を購入し、長期的に保持します。忍耐とファンダメンタル分析スキルが必要です。ウォーレン・バフェットの好みのスタイル - それで十分です!

詳細情報: バリュー投資の定義、機能、戦略、リスク

自動取引 - ロボットに働かせる

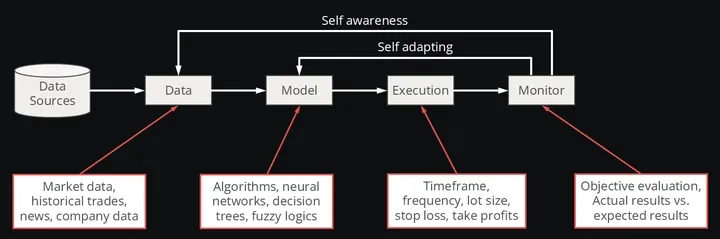

自動取引は、事前定義されたルールに基づいて取引するコンピュータープログラムを使用します。主な利点は?スピード、感情のない決定、そして複数の市場を同時に監視する能力。

現代のシステムは、変化する市場条件に適応することさえできます - それらはかなり洗練されてきています!ただし、それらは絶対確実ではなく、依然として人間の監視が必要です。

自動取引は強力なツールになり得ますが、覚えておいてください: 結果の質は、戦略とプログラミングの質に依存します。

それについて学ぶ: アルゴリズム取引:意味、利点、懸念

自己実現的予言 - 予測が実現するとき

時々、広く信じられている予測は、実際に自分自身を実現させます。十分なトレーダーが株が$100でレジスタンスに達すると信じ、そこに売り注文を置くと、組み合わされた売り圧力が実際にそのレジスタンスを作成する可能性があります!

これが、一般的なテクニカルレベルがしばしば「機能する」理由です - それらが魔法だからではなく、多くのトレーダーが同じレベルを監視し、それらに行動しているからです。

ただし、この効果は通常短命です。数百のインジケーターと異なるトレーダーの目標があるため、長期的な自己実現的予言はまれです。

興味深い読み物: テクニカル分析は自己実現的予言ですか?

複雑なカオスシステム - 市場の真の性質

金融市場は複雑なカオスシステムです - それらは体系的でランダムな行動の両方を持っています。小さな変化は巨大な影響を与える可能性があり(「バタフライ効果」を考えてください)、正確な長期予測はほぼ不可能になります。

このカオス理論の視点は、パターンとトレンドを識別できる一方で、完璧な予測は不可能であることを示唆しています。市場は無数の要因に影響を受けます: トレーダーの感情、経済データ、地政学的イベント、さらにはランダムなニュース。

これは分析が役に立たないという意味ではありません - それは単に、私たちの予測について謙虚であり、常にリスクを適切に管理すべきであることを意味します。

その背後にある数学: カオス理論:意味、概要、歴史

最終的な考え

トレーディングは旅であり、目的地ではありません。このガイドの概念はあなたの基盤ですが、覚えておいてください - 実践のない知識は単なる理論です。小さく始め、学び続け、常にリスクを管理してください。

市場は常にそこにありますが、あなたの資本は限られています。それを保護し、尊重し、徐々に成長させましょう。最も重要なことは、学習と改善のプロセスを楽しむことです!

覚えておいてください: この記事は教育情報を提供し、金融アドバイスではありません。取引する前に、常に自分自身で調査し、リスク許容度を考慮してください。